Ежедневный рыночный тренд FameEX | BTC держится на уровне $87 тыс., поскольку структура ETH стабилизируется, а рыночная цена снижается в декабре

2025-12-01 08:39:57

Индекс страха и жадности снова упал до 24, вернувшись к уровню крайнего страха, а курс биткоина продолжил колебаться около отметки $87 000 после примерно 30%-ного снижения от пикового значения. Наблюдается явная дивергенция между активами-убежищами и рискованными активами: американские акции и драгоценные металлы восстановились на фоне усиления ожиданий снижения ставок, в то время как криптовалютный рынок продолжал сокращать задолженность и восстанавливать доверие. Потоки ETF и структура опционов указывают на то, что, хотя институты начали покупать на спаде, они по-прежнему крайне чувствительны к краткосрочным рискам снижения. Рынок в целом напоминает затянувшуюся структурную ребалансировку, а не начало нового бычьего тренда.

1. Обзор рынка

- BTC снизился примерно на 36% от своего исторического максимума и в настоящее время колеблется в диапазоне $86–88 тыс. Годовая база фьючерсов остаётся около 4%, что ниже нейтральной зоны 5–10%, что свидетельствует о слабом интересе к длинным позициям с использованием заёмных средств.

- ETH неоднократно отступал от отметки $3000, пытаясь удержаться в районе $2,900. После падения более чем на 20% за последние 30 дней ETH по-прежнему не демонстрирует признаков перегрева: доходность стейблкоинов остаётся в районе 3,9–4,5%, а технические сигналы указывают на потенциальное повторное тестирование сопротивления $3200.

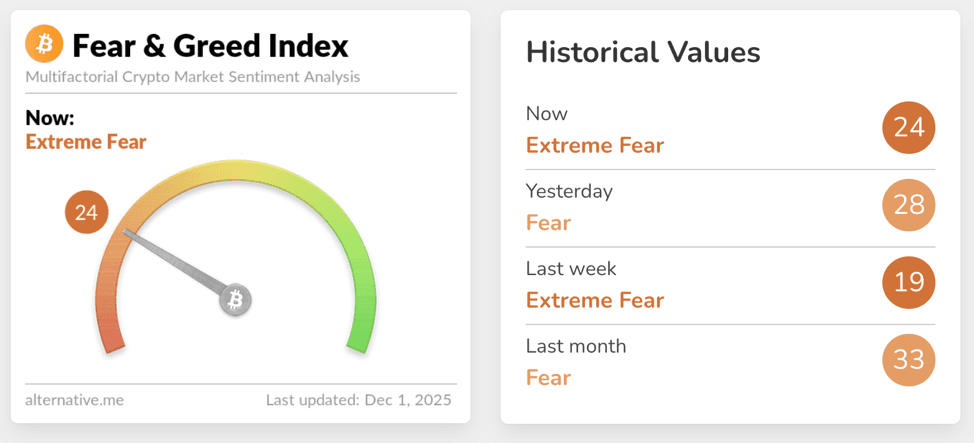

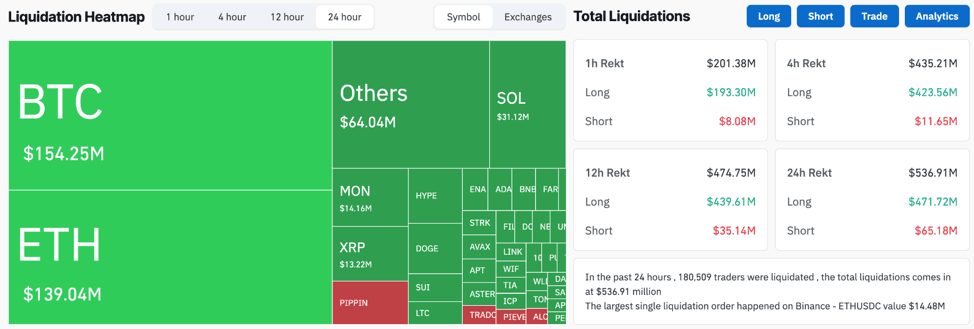

- Индекс страха и жадности сегодня упал до 24, перейдя от вчерашнего уровня «Страх» к уровню «Крайний страх». В сочетании с ликвидациями на сумму около 217 млн долларов за последний час, в основном за счёт закрытия позиций по длинным позициям, эти данные отражают продолжающееся вынужденное снижение доли заёмных средств среди долгосрочных позиций с использованием заёмных средств.

- Что касается макроэкономики, вероятность снижения ставки на 25 базисных пунктов в декабре выросла примерно до 87%. Рынки в целом ожидают, что декабрьское заседание FOMC станет ключевым поворотным моментом в политике, оказав давление на доллар и одновременно поддерживая золото, серебро и активы роста.

- Вновь возникают несколько нарративов о рисках, включая решительную реакцию Tether на FUD, связанный с рейтингами, ожидания спотового ETF Chainlink, официальный запуск Cocoon — децентрализованной вычислительной сети на базе искусственного интеллекта в экосистеме TON, а также возобновление внимания институциональных инвесторов к RWA и инфраструктурным проектам, согласованным с регуляторами, таким как Rayls. Эти события могут заложить основу для последующей ротации капитала.

2. Индикаторы настроений/эмоций рынка

Сегодня рыночные настроения достигли кроваво-красного состояния «крайнего страха»: индекс страха и жадности снова упал с 28 до 24. Это отражает быстрое снижение аппетита к риску после последовательных спадов рынка. С точки зрения поведенческих финансов, такие показатели обычно наблюдаются, когда очищение кредитного плеча ещё не завершено, инвесторы теряют уверенность в краткосрочном направлении рынка, а поставщики ликвидности намеренно сокращают объёмы рынка. Эта ситуация указывает на то, что настроения перешли в фазу, характеризующуюся постоянным прощупыванием дна и сдержанной реакцией на позитивные факторы, обусловленную ценовым давлением, макроэкономической неопределённостью и ослаблением технической структуры, а не явным разворотом или финальной стадией капитуляции.

Источник: Альтернатива

За последние 24 часа ликвидация была особенно заметной, собрав в общей сложности $537 млн, при этом преобладали ликвидации по длинным позициям – $472 млн. Ликвидации по коротким позициям составили всего около $65 млн, что свидетельствует о выраженной динамике ликвидации длинных позиций. По BTC ежедневные ликвидации составили $154 млн, по ETH – $139 млн, а по активам среднего размера, таким как MON, XRP и SOL, также наблюдались значительные объёмы ликвидаций. Этот интенсивный приток длинных позиций произошёл на фоне того, что цены не смогли преодолеть критические уровни, такие как BTC на $90 тыс. и ETH на $3000, что привело к синхронному росту как страха, так и масштабов ликвидаций.

Источник: Монетное стекло

На макроуровне основным драйвером на этой неделе остаётся быстрое изменение ожиданий относительно политики Федеральной резервной системы. Вероятность снижения ставки на 25 базисных пунктов в декабре выросла примерно до 87%, оказывая давление на доллар и реальную доходность, а также поддерживая ликвидность золота, серебра и американских акций. Однако криптовалюты не восстановились параллельно, что отражает сохраняющуюся чувствительность к предыдущему наращиванию кредитного плеча, застопорившемуся притоку средств в ETF и структурному давлению со стороны продавцов. Между тем, такие события, как ожидаемый спотовый ETF Chainlink, запуск децентрализованной вычислительной сети TON Cocoon на базе искусственного интеллекта и реакция Tether на качество резервов, доминировали в сегодняшних заголовках новостей на уровне блокчейна и проектов. Хотя эти катализаторы не сразу привели к ценовому импульсу, они укрепляют основу для потенциальной ротации нарратива к концу года и началу следующего, обеспечивая среднесрочную структурную устойчивость даже в условиях сохраняющихся опасений и стресса, связанного с ликвидацией.

3. Технические данные BTC и ETH

3.1 Рынок BTC

После нескольких недель снижения BTC в основном удерживается в диапазоне $86–$88 тыс. и пока не преодолел психологический порог в $90 тыс. или зону плотной ликвидности выше $93 тыс. С технической точки зрения, рынок остаётся в фазе консолидации после нисходящего тренда. Что касается деривативов, основные месячные фьючерсные контракты демонстрируют годовую доходность около 4%, что резко ниже предыдущих максимумов и соответствует скорее консервативно-нейтральной позиции, чем типичным премиям бычьего рынка. Это отражает нежелание профессиональных трейдеров наращивать длинные позиции с использованием кредитного плеча.

Что касается потоков спотовых и ETF-транзакций, то спотовые ETF на BTC завершили четырёхнедельную серию устойчивого оттока средств после Дня благодарения, зафиксировав на этой неделе около $70 млн умеренного чистого притока. Это скорее сигнализирует о замедлении давления на продажи, чем о полном восстановлении аппетита к риску. Ончейн-индикаторы, включая показатели майнинга и сетевой безопасности, остаются повышенными, что свидетельствует об отсутствии структурного ухудшения, несмотря на слабость цены. В целом, пока BTC удерживает краткосрочный диапазон поддержки $85–$86 тыс., рынок, скорее всего, будет участвовать в временной консолидации в условиях крайнего страха и постепенного улучшения макроэкономической ликвидности. Ключевой краткосрочный переломный момент заключается в том, сможет ли BTC восстановиться и стабилизироваться выше $90 тыс., тем самым переломив текущее медвежье ценообразование в опционах и позиционировании ETF.

3.2 Рынок ETH

В ходе этого спада ETH показал результаты хуже BTC, упав примерно на 21% за последние 30 дней и неоднократно отставая от отметки $3000, прежде чем попытаться стабилизироваться вблизи $2,900. Недельная структура ETH и BTC приближается к первому потенциально бычьему перевороту ленточки с 2020 года, что свидетельствует об укреплении относительной силы в среднесрочной перспективе. Доходность стейблкоинов на основных рынках кредитования остаётся низкой, примерно на уровне 3,9–4,5%, что значительно ниже уровней, исторически связанных с перегревом рынка, что указывает на отсутствие чрезмерного кредитного плеча или синдрома упущенной выгоды (FOMO) и открывает возможности для структурного восстановления в активах с высокой бетой, таких как ETH.

После трёх последовательных недель значительного чистого оттока средств, составившего около $1,74 млрд, спотовые ETF на ETH наконец зафиксировали чистый приток около $312,6 млн на этой неделе, что ознаменовало потенциальный пик институциональных продаж и возвращение выборочного долгосрочного распределения. Технически, $3200 остаётся ключевым уровнем сопротивления. Повторное тестирование и прорыв, подкреплённые потоками ETF и улучшением макроэкономического аппетита к риску, будут сигнализировать о том, что коррекционная фаза, начавшаяся в октябре, переходит от направленного снижения к структурному восстановлению. Таким образом, ETH, по-видимому, находится в периоде коррекции несоответствия оценки и нарративов, с низкой доходностью стейблкоинов, восстановлением притока ETF и снижением корреляции с BTC, что подтверждает среднесрочный потенциал отскока, который, при условии, что ожидания снижения ставки в декабре не подвергнутся разрушительной переоценке.

4. Популярные токены

- REVA (Обнажение)

$REVA привлекла внимание рынка благодаря основной идее универсальной одноранговой платежной сети Reveel. Приложение Reveel позволяет осуществлять P2P-переводы между несколькими кошельками, несколькими цепочками и несколькими стейблкоинами, используя инструменты идентификации, такие как Pay(ID), для абстрагирования сложности блокчейна от конечных пользователей. В сегодняшних условиях крайнего страха и повсеместного снижения задолженности инфраструктура, способная поддерживать бесперебойные кроссчейновые и кросс-валютные платежи для частных лиц, компаний и будущих агентов ИИ, обладает как среднесрочным потенциалом, так и реальной полезностью. Запуск первоначальной системы проверки соответствия требованиям эирдропа резко повысил вовлеченность первых пользователей, стимулируя краткосрочную торговую активность и волатильность. Однако со временем, если Reveel займет значительную долю в многочейновых платежах в стейблкоинах, оценка $REVA сместится от спекуляций, основанных на эирдропе, к таким метрикам, как масштаб сети и сбор комиссий, характеристикам, которые обычно обеспечивают высокую бета-эффективность в период восстановления макроэкономической ликвидности.

- RLS (Рейлс)

В экосистеме блокчейна Rayls основное ценностное предложение заключается в предоставлении учреждениям нормативно-правового, сохраняющего конфиденциальность и совместимого базового уровня, объединяющего подсети частного банкинга с публичной блокчейн-средой. Банки могут развертывать узлы Rayls локально для проведения частных транзакций, а затем подключаться к публичной блокчейн-среде для регулируемой эмиссии активов и глобального распределения. Недавние сообщения об инвестициях Tether в основного разработчика Rayls вновь сфокусировали внимание на эмитенте стейблкоинов и соответствующей инфраструктуре блокчейна. На фоне растущего спроса на токенизацию RWA, платежные системы CBDC и трансграничные расчеты, конфиденциальность и масштабируемость корпоративного уровня повышают вероятность запуска институциональных пилотных проектов и интереса со стороны регулирующих органов. Для токена $RLS это означает, что долгосрочный спрос будет обусловлен не спекуляциями со стороны розничных продавцов, а требованиями институционального развертывания и расчетов, что делает его потенциальным бенефициаром структурного оборота капитала даже в текущих рыночных условиях, не склонных к риску.

- БИЛЛ (Сеть миллиардеров)

Сеть Billions Network стремится создать надежную инфраструктуру цифровой верификации личности для людей и агентов на основе искусственного интеллекта. Её основная задача — обеспечить масштабируемую и сохраняющую конфиденциальность аутентификацию личности с помощью криптографических методов, таких как доказательства с нулевым разглашением, без раскрытия конфиденциальных данных. Модель токена предполагает фиксированный общий объём $BILL в размере 10 млрд с нулевой инфляцией, при этом примерно 32% распределяется сообществу, 25% — участникам, 18% — фонду, 15% — инвесторам и 10% — на развитие экосистемы, что укрепляет философию распределения, ориентированную на сообщество. По мере усиления дискуссий вокруг агентов на основе искусственного интеллекта, биометрической верификации и протоколов уровня идентификации, рынки всё больше осознают стратегическую важность верифицируемого, независимого от платформы уровня идентификации для взаимодействия человека и искусственного интеллекта. Хотя краткосрочные действия в отношении $BILL могут по-прежнему зависеть от эйрдропов, разблокировок и циклов настроений, среднесрочная ценность будет зависеть от того, станет ли он широко принятым стандартом идентификации в блокчейнах и приложениях.

5. Сегодня разблокируются токены

- $EIGEN: Разблокировано 38,35 млн токенов с 8,65% от общего объема оборота.

- $DYDX: Разблокировка 4,17 млн токенов с 0,52% от оборотного предложения.

- $ZETA: Разблокировано 44,43 млн токенов, что составляет 3,97% от общего объема оборота, что является крупнейшей разблокировкой на сегодня.

- $HOOK: Разблокировка 8,33 млн токенов с 2,75% от общего объема оборота.

- $MAV: Разблокировка 20,37 млн токенов с 2,70% от общего объема оборота.

6. Заключение

Криптовалютный рынок вступил в классическую фазу, характеризующуюся значительным падением цен, продолжающимся очищением настроений и постепенным смягчением макроэкономического фона. С одной стороны, индекс страха и жадности по-прежнему находится в состоянии крайнего страха, рынки опционов продолжают учитывать защиту от снижения, а ликвидации по-прежнему сосредоточены на длинных позициях, что подтверждает продолжающееся сокращение кредитных и рыночных позиций. С другой стороны, резкий рост ожиданий снижения ставки в декабре, ослабление давления на доллар и реальную доходность, а также переход ETF BTC и ETH от чистого оттока к чистому притоку и сохраняющаяся низкая доходность стейблкоинов создают необходимые условия для структурного восстановления. Сможет ли BTC удержать зону поддержки $85–86 тыс. и отыграть $90 тыс., и сможет ли ETH завершить структурный отскок к $3000–3200, определит, перерастет ли коррекция в среднесрочную консолидацию или перерастет в более глубокую коррекцию. Тем временем, токены, связанные со стейблкоинами, инфраструктурой RWA и ИИ-токенами уровня идентификации, продолжают привлекать внимание, сигнализируя о том, что институциональный и долгосрочный капитал смещается от погони за ценой к распределению в активы, соответствующие будущим регуляторным и макроэкономическим условиям. Трейдерам, учитывая продолжающуюся переоценку риска, чтобы избежать чрезмерной краткосрочной жадности в условиях «экстремального страха», одновременно корректируя кредитное плечо и экспозицию, ориентируясь на потоки ETF и структуру опционов, лучше оставаться ключевыми участниками подготовки к любому структурному росту, который может возникнуть в начале следующего года.

Отказ от ответственности: информация, представленная в этом разделе, носит исключительно справочный характер и не представляет собой никаких инвестиционных рекомендаций или официальной точки зрения FameEX.